访问:

阿里云推出高校特惠专场:0元体验入门云计算 快速部署创业项目

此外,受近期美国对华为的进一步封锁影响,市场上有一些观点认为这在国内市场将构成一波对小米十分有利的行情。在乐观情绪的驱动之下,小米股价近期也日益高升,自8月12日开始实现一轮强势上涨,在8月26日财报发布当天报收19.16港币,涨5.74%,近11个交易日的累计涨幅达27.56%,Q2累计涨幅则为87.84%,一举回到了两年前位置,表现极为强劲。

不过受疫情以及国际形势影响,小米此前的海外大本营印度本季度表现相当糟糕,幸好欧洲市场的出货十分优秀,成功迈入市占率前三,这才使得整体智能机业务未出现大幅下滑。有了新的根据地,叠加互联网服务的长足进步,小米本季度抹平了疫情带来的影响并最终实现明显高于市场预期的正增长。

接下来,就让我们一同看一看本季度小米的具体表现如何。

小米第二季度的收入表现如何?

(数据来源:Wind)

小米在20Q2实现营收535.38亿元,同比小增3.10%,虽然增速为近8个季度的低点,受疫情影响比较明显,但还是打破了此前同比下滑的市场预期。公司本轮穿越疫情的逆市增长主要还是得益于海外市场,特别是欧洲方面销售状况良好。

财报披露,小米的境外市场收入在Q2达240亿元,同比增长10.0%,在总营收中占比达到44.9%,为公司成长持续提供着助力。

利润方面,小米在20Q2的GAAP净利润为44.94亿元,为近8个季度的峰值,较去年同期激增130%。不过回顾往期数据能够发现小米的利润同比变化很不稳定,波动极大,这主要是受公司的投资性资产收益不稳定影响。若以non-GAAP计算,则小米当期净利润为33.73亿元,同比下滑7.2%,这表明公司的主营业务的盈利能力和营收增长存在一定程度背离。

究其原因,主要是由于小米在Q2的费用开支大幅提高,销售及推广费用增长40%;行政开支增长16%;研发费用增长26%;三者均显著快于营收增速,导致净利润受到了明显挤压,再加上小米的毛利率一直不高,最终就表现为了比较明显的增收不增利。

小米在二季度的各业务板块表现如何?

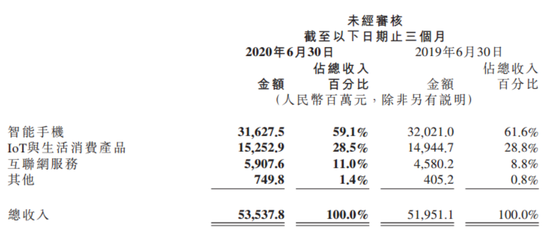

本季度,小米的智能机业务拖了后腿,幸好互联网业务进步十分明显,成功带动公司实现正增。

(数据来源:公司公告)

2020年第二季度,小米的智能手机业务实现营收316亿元,同比减少1.2%,主要是受印度市场出货量腰斩式下滑,以及国内市场份额的进一步萎缩影响。但值得庆幸的是公司在欧洲市场表现非常不错,依靠超过60%的出货增长勉强抹平了国内与印度市场的大坑,这才使得公司手机业务线没有出现大幅下滑。

另一个值得关注的数据是,小米手机当季的ASP,即平均售价为1116.3元,同比涨幅高达11.8%,较20Q1的1038元也有近80元的提价幅度。这组数据表明,小米的中高端机型销售顺利,对公司而言是十分不错的消息。

与此同时,此前被誉为小米第二增长引擎的IOT业务的非常一般,实现营收153亿元,同比仅增长2.1%,主要是受扫地机器人以及路由器等受疫情催动的需求增长拉动。不过这一业务的营收增长基本与手机业务的萎缩互相抵消。

回顾Q1可以发现,彼时的IOT业务表现也并不好,期内同增仅有7.8%,明显不及往期水平。能够明显的看到,疫情对这一业务,特别是归属其中的大家电影响很大,例如空调无法入户安装,可以说从生产到运输再到销售受到了全方位的波及。

互联网服务是本季度公司实现正增长的最大功臣,当期营收达59亿元,同比高增29%,在总营收中的占比从19Q2的8.8%迅速上升至了本季度的11%。这一板块的增长主要受益于广告、游戏以及其他增值服务的共同进步。

用户方面,截止2020年6月低,MIUI的月活用户已经达到了3.435亿人,同比增长23.3%,其中来自中国大陆的MIUI月活用户为1.097亿人。

拆分来看,20Q2小米的广告收入为31亿元,同比增长23.3%;游戏收入达10亿元,同比激增54.5%;其他增值服务的收入实现18亿元,同比增长27%,这一收入主要是由金融科技、有品电商以及电视会员带动的。

可以看到目前小米通过智能手机以及IOT业务已经积攒了一个不小的私域流量池,正在逐步实现“手机×AIOT”的协同战略,逐渐将MIUI用户变现,进一步加固自身商业模式的护城河。

印度市场遭难,欧洲市场崛起

受疫情影响,印度的整个手机市场在Q2呈现出了近乎坍塌式的下滑,整体出货量急剧萎缩,而中印两国日趋升级的矛盾以及莫迪政府对民意的刻意迎合更是让状况雪上加霜。不过与Q1非常类似的是,小米于Q2再一次在欧洲方面取得了非常不错的增长数字,为公司业绩提供了支撑。

(数据来源:Canalys)

作为小米海外最重要的根据地,印度手机市场在20Q2的出货量仅有1730万,较去年同期下降48%,惨遭腰斩。

尽管小米已经雄踞印度市场首位多年,可在疫情带来的冲击之下,也只能吞下48%同比下滑的苦果,500万的出货量伴随着疫情灰飞烟灭。虽然减少幅度和大市基本一致,但在市占率前5的五家企业中,小米的下滑幅度仅次于二季度全球表现都很糟糕的三星。

同一时间,来自国内的vivo(-36%)、Realme(-27%)以及OPPO(-35%)的出货量下降均要比小米少很多,这也使得两相作用之下,这三个手机品牌的市占率均有至少2%的上涨。

对往期数据进行回顾就能发现,小米在印度市场此前就有些跟不上市场扩容,增长乏力的下行趋势已经初现,而在Q2的疫情冲击下公司也表现出了明显不如其他国内手机品牌的抗打击能力。

虎嗅Pro此前就曾预警过印度的疫情不容乐观,经济活动的不确定性极强,Q2才是真正的“至暗时刻”,从数据看也确实如此。更糟糕的是,不但疫情仍然处于几乎不受控的状态,突如其来的中印冲突也让局势更加不明朗。

自6月份以来,中印边境冲突不断,两国的对抗持续升级,印度方面频频出手封杀中国企业在印的经营活动,近期更是宣布要将华为踢出运营商合作对象之列。目前不能排除这种来自印度政府的孤立主义思潮进一步蔓延至手机硬件市场的可能,毕竟印度手机市场市占率前5有4家中国品牌,又有美国以国家安全为由封杀华为的先例,同时本届莫迪政府一直以来都比较依赖民粹情绪,有很强的迎合选民的需求,封杀中国产手机并非是完全不可能的。

尽管印度市场麻烦不小,这片曾经的热土让小米十分难受,但公司于二季度在欧洲市场成功开疆拓土,一定程度上抹平了来自南亚次大陆的冲击。

(数据来源:Canalys)

在美国及其亲密盟友的封锁之下,华为目前在海外压力极大,对于生活在老牌资本主义地区的欧洲消费者来说,选择华为手机会面临很大的不确定性,在禁运以及无法安装谷歌软件的影响之下,华为二季度在欧洲市场出货量下滑17%是意料之中的结果。

而这空出的份额,自是被小米笑纳了。

根据Canalys提供的数据显示,小米在欧洲市场Q2的出货量约为710万部,比华为略多10万部,同比激增65%,市占率快速上升至了17%,已是增长最快的手机品牌。

欧洲全境表现不错的同时,西欧的表现则还要更好,市场增速突破116%,出货量较19Q2翻了一倍还多。其中在西班牙市场,小米的市占率已经来到第一位置(Q2未知,Q1为28%)。

其他新兴市场方面,根据Canalys提供的数据显示,20Q2,小米在拉美/中东/非洲市场的智能机出货量同比增长了99.4%/66.3%/113%。其中在拉美市场和中东市场的市占率均排名第四,非洲则位列第五。

在印度市场受阻的情况下,接下来小米的海外能走多远,蛋糕能做多大,很大程度上将由欧洲市场主导。

(数据来源:Canalys)

国际市场方面,受疫情持续影响,20Q1的全球智能手机市场进一步萎缩了14%,这已经是连续第二个季度的大幅度下滑。凭借iPhone SE的优秀表现,苹果成为了这三个月唯一实现正增长的手机厂商。

而另一个值得注意的点是虽然华为受美国封锁影响,出货量下滑了5%,但仍然凭借远低于三星30%的下降幅度实现了对三星的反超,这也是9年以来第一次有苹果或三星以外的手机厂商实现对全球手机出货量的领跑

小米则凭借-10%,一个不高不低的中间位置降幅稳住了自己市占率第四的位置,并且还略微拉开了与Vivo的差距。

(数据来源:Canalys)

2020年第二季度,国内手机市场虽然较去年同期萎缩了7%,但出货量仍有超过9000万部,明显受益于国民经济活动的大幅反弹。

电商平台是国内手机销售能够快速恢复的主要助力。受益于阿里、京东以及拼多多等成熟电商的大力促销与推广活动,尽管本季度的线下销售仍然略有些疲软,但手机厂商们最终还是得到了一个好于预期的业绩。

只是虽然宏观趋势不错,但小米如今在国内市场掉队已经是显而易见的事实。公司Q2的出货量为930万,较去年下滑了19%,在国内前五名的手机品牌中与Vivo一同垫底—这与Q1走势几乎完全一致,上个季度位列末座的也是这对难兄难弟。

不过目前华为受禁令影响很大,若不能解决芯片封锁则会面临后续生产无法进行的问题,届时必会释放大量市场。这种情况对小米来说是一个可以预见的机会,若能抓住则是对公司的国内业绩一剂超级强心针,也是小米近期股票走高的主导逻辑。

只能说,这大概就是“此之蜜糖,彼之砒霜”吧。

作者 | 陈闷雷

本文素材来自互联网

域名频道资讯站

域名频道资讯站